我國葡萄酒產(chǎn)業(yè)已經(jīng)初具規(guī)模,但是以葡萄酒生產(chǎn)釀造為核心的輔助產(chǎn)業(yè)鏈,如葡萄酒企業(yè)管理、人才培養(yǎng)等與歐洲葡萄酒強國差距明顯。受進口葡萄酒沖擊,2018年國內(nèi)葡萄酒產(chǎn)量持續(xù)下跌。受經(jīng)濟放緩和中美貿(mào)易戰(zhàn)的影響,2018年中國葡萄酒進口量出現(xiàn)2014年來首次下滑。

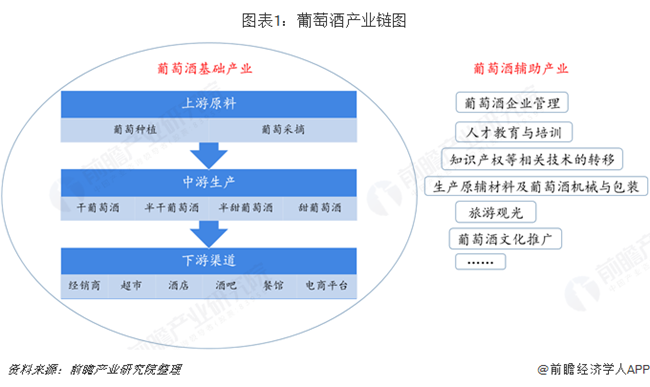

葡萄酒行業(yè)所處的產(chǎn)業(yè)鏈是由葡萄種植者、葡萄酒生產(chǎn)者、消費者、資源回收者等一系列利益相關(guān)者組成,通過自種釀酒葡萄或者收購釀酒葡萄或葡萄原酒,對之進行加工,之后銷售產(chǎn)成品。該系統(tǒng)以產(chǎn)區(qū)生態(tài)為條件,以葡萄種植為基礎(chǔ),以葡萄酒生產(chǎn)及其副產(chǎn)物資源利用為保證,涉及到相關(guān)的葡萄種植、葡萄酒釀造、葡萄酒包裝、零售賣場、餐飲行業(yè)、消費者經(jīng)濟收入與消費偏好等眾多環(huán)節(jié)。

雖然我國葡萄酒行業(yè)已經(jīng)初具規(guī)模,但是與歐洲葡萄酒產(chǎn)業(yè)強國相比,我國仍未形成以葡萄酒為核心的集約化產(chǎn)業(yè)集群。除了以葡萄酒的原料種植、采摘、釀造生產(chǎn)和營銷等組成的產(chǎn)業(yè)鏈為葡萄酒基礎(chǔ)產(chǎn)業(yè)外,我國在葡萄酒企業(yè)管理、人才教育與培訓(xùn)、知識產(chǎn)權(quán)相關(guān)的技術(shù)轉(zhuǎn)移、葡萄酒文化推廣等葡萄酒輔助產(chǎn)業(yè)的發(fā)展仍有待提高。

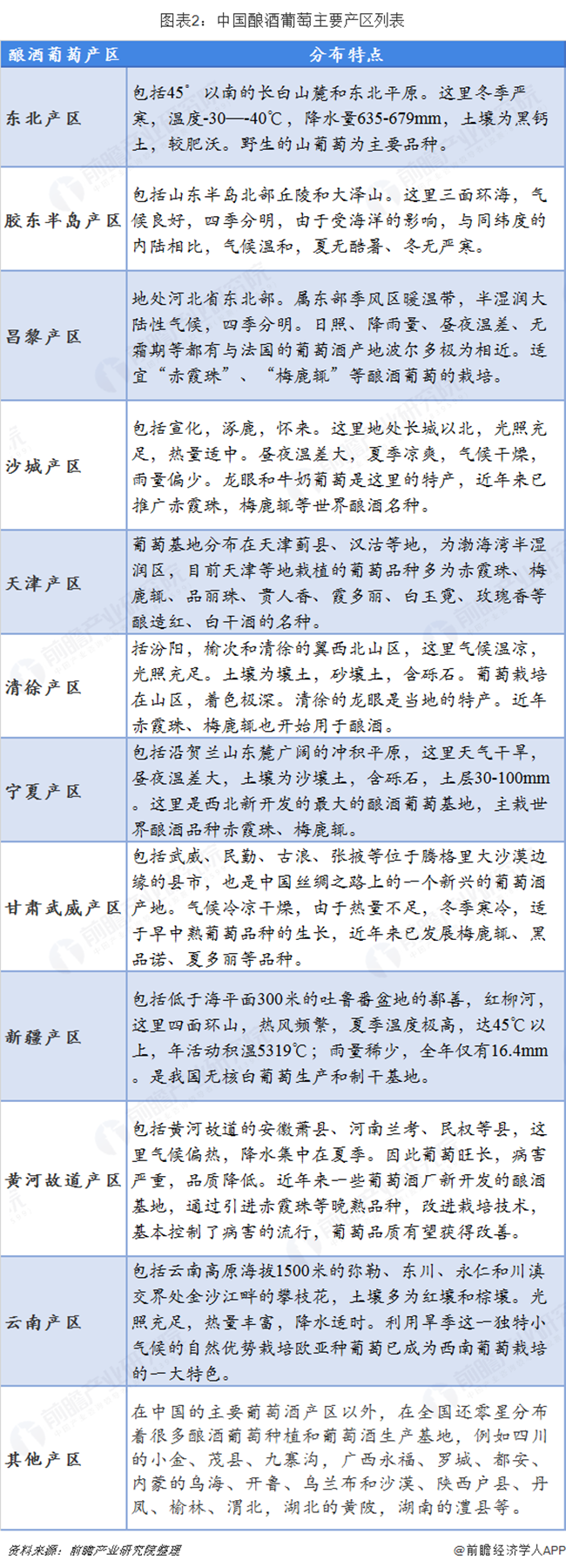

中國國內(nèi)有大面積適合釀酒葡萄種植的地區(qū),約有120多萬畝,具備了溫帶、雨熱同季的氣候條件和適合釀酒葡萄種植的土壤條件。

目前國內(nèi)主要的釀酒葡萄產(chǎn)區(qū)分布在華北地區(qū)、沿海一帶、新疆、甘肅等地,大面積的種植滿足了中國的葡萄酒產(chǎn)業(yè)基本的原料需求。釀酒葡萄一般分為白葡萄和紅葡萄兩種,這兩種葡萄更適合沿海地區(qū)的種植。釀酒葡萄一般在九月份成熟,因為對水分要求較大,所以不適合西部地區(qū)東北地區(qū)種植,可以做鮮食,但不適合存儲。在中國北緯45°-25°廣闊的地域里,分布著各具特色的葡萄、葡萄酒產(chǎn)地。葡萄酒行業(yè)經(jīng)過多年的發(fā)展,逐步形成11個具有典型產(chǎn)地特征葡萄酒產(chǎn)區(qū)。

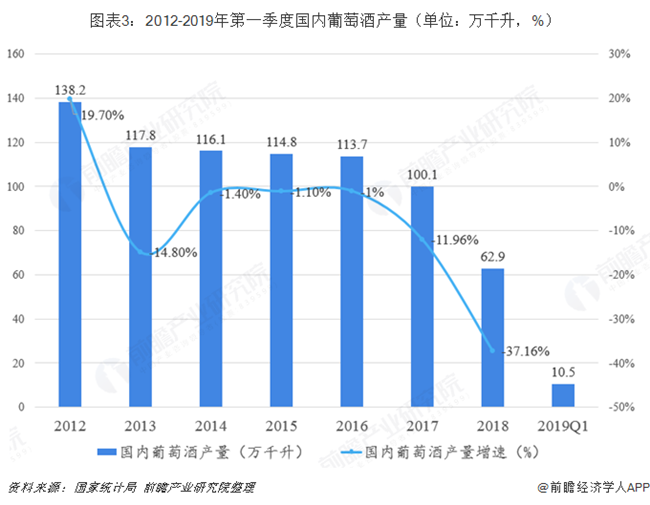

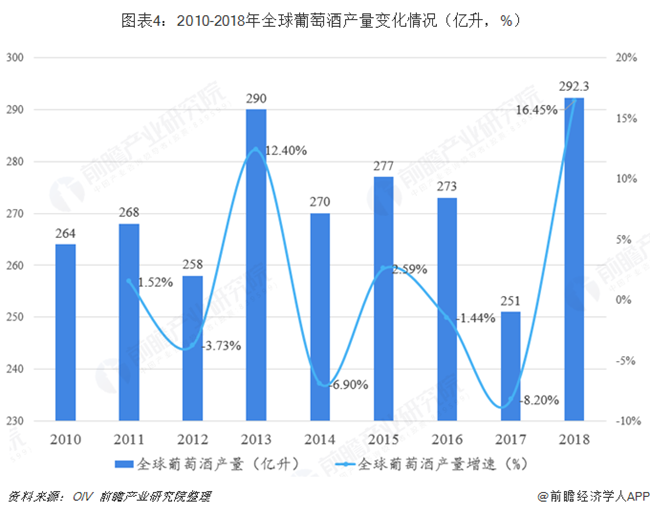

全球葡萄酒產(chǎn)量觸底回彈 國內(nèi)葡萄酒產(chǎn)量持續(xù)下跌

近幾年由于我國實行“三公”政策對葡萄酒行業(yè)發(fā)展造成一定負面影響,葡萄酒行業(yè)一直處于產(chǎn)業(yè)結(jié)構(gòu)調(diào)整時期。從國家統(tǒng)計局的數(shù)據(jù)看來,2012年我國葡萄酒產(chǎn)量一直處于下跌狀態(tài),2018年全國葡萄酒產(chǎn)量累計值為62.9萬千升,比2017年總產(chǎn)量的100.1萬千升減少了37.2萬千升,暴跌37.16%。

放眼世界,2019年4月國際葡萄酒權(quán)威機構(gòu)OIV(國際葡萄與葡萄酒組織)發(fā)布了2018年全球葡萄酒的有關(guān)數(shù)據(jù)。數(shù)據(jù)顯示,2018年全球葡萄酒(不包括葡萄汁和酒醪)產(chǎn)量達到292.3億升,創(chuàng)15年來最高值。相對于2017年的251億升,產(chǎn)量增加了41.3億升。由于惡劣天氣的原因,2017年全球葡萄酒產(chǎn)量下降8.2%,是近50年來最低值。

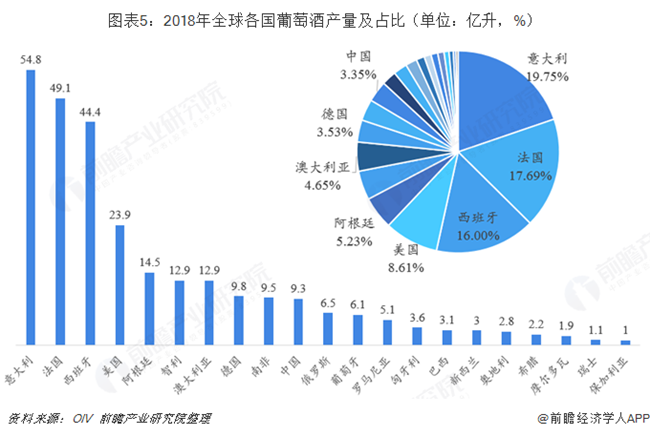

2018年,歐洲依然是全球最大的葡萄酒生產(chǎn)區(qū)域,總產(chǎn)量實現(xiàn)181.9億升,占比高達62%。世界排名前三的葡萄酒生產(chǎn)國依次是意大利(54.8億升)、法國(49.1億升)和西班牙(44.4億升),三者的產(chǎn)量總和超過了世界總產(chǎn)量的一半,達到51%。根據(jù)OIV的統(tǒng)計口徑,2018年中國葡萄酒產(chǎn)量為9.3億升,排名世界第十,全球占比3.35%。

2018年中國葡萄酒進口量出現(xiàn)四年來首次下滑

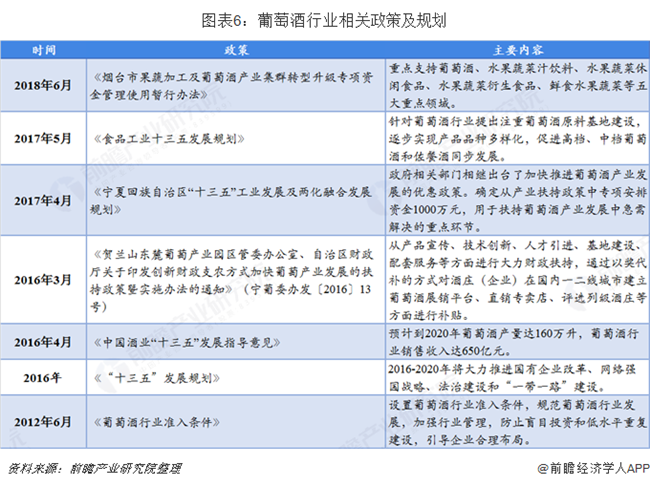

行業(yè)發(fā)展初期,我國葡萄酒行業(yè)由于各方資金蜂擁而入,不少葡萄酒企業(yè)十分浮躁,國外進口酒以次充好、國產(chǎn)酒披上洋外衣、仿冒國產(chǎn)知名品牌現(xiàn)象越來越多,行業(yè)非常混亂。2012年6月,國家工信部出臺了《葡萄酒行業(yè)準入條件》,設(shè)置葡萄酒行業(yè)準入條件,規(guī)范葡萄酒行業(yè)發(fā)展,引導(dǎo)企業(yè)合理布局。

由此開始,國家為葡萄酒產(chǎn)業(yè)發(fā)展制定了科學(xué)的產(chǎn)業(yè)規(guī)劃,一些葡萄酒產(chǎn)區(qū)政府也紛紛出臺鼓勵葡萄酒產(chǎn)業(yè)發(fā)展的區(qū)域產(chǎn)業(yè)政策,大力推動了葡萄酒產(chǎn)業(yè)的發(fā)展。《中國酒業(yè)“十三五”發(fā)展指導(dǎo)意見》中,明確提出到2020年葡萄酒產(chǎn)量達160萬升,葡萄酒行業(yè)銷售收入達650億元。

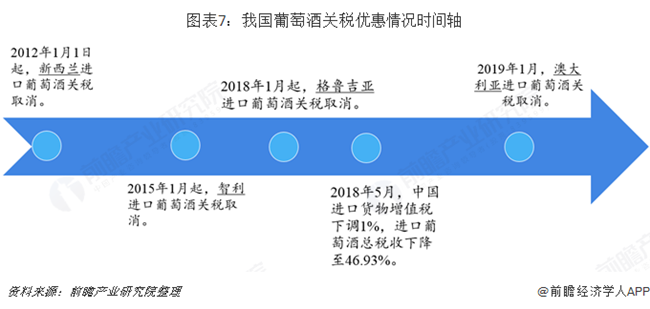

我國分別于2012年和2015年先后對新西蘭和智利進口葡萄酒實施零關(guān)稅。2018年起格魯吉亞進口葡萄酒也加入零關(guān)稅隊伍。根據(jù)中澳自貿(mào)協(xié)定,2019年1月起,我國進口澳大利亞葡萄酒的關(guān)稅降至零。

中國自加入世貿(mào)組織以來不斷提高改善貿(mào)易環(huán)境,2018年5月,中國進口貨物增值稅下調(diào)1%,由17%下至16%,進口葡萄酒總稅收從48.2%下降至46.93%。關(guān)稅優(yōu)惠政策不僅刺激著中國進口葡萄酒市場的發(fā)展,使進口葡萄酒的競爭進入白熱化階段,對中國國產(chǎn)葡萄酒市場份額的擠壓也是無可避免。

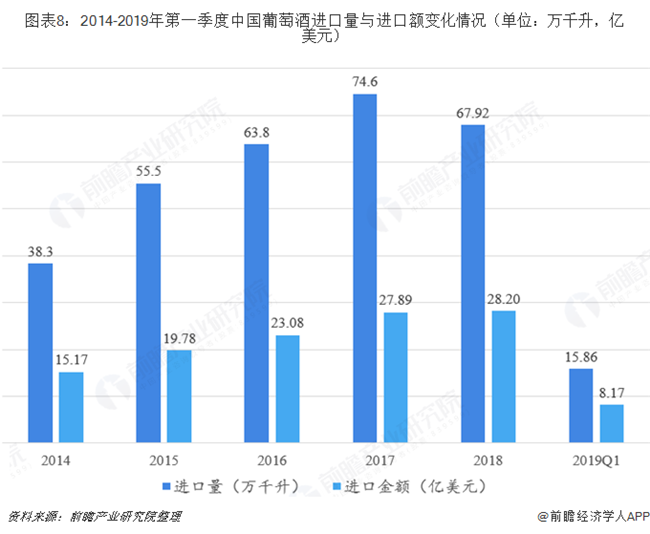

根據(jù)中國海關(guān)數(shù)據(jù)顯示,2018年,受經(jīng)濟放緩和中美貿(mào)易戰(zhàn)的影響,中國葡萄酒進口量出現(xiàn)2014年來首次下滑,進口量為67.9萬千升,下降8.95%;進口額則出現(xiàn)一定程度增長,達28.2億美元,增長1.1%。從“量跌價升”的現(xiàn)象可推測,隨著國內(nèi)消費升級的推進,目前中國進口葡萄酒結(jié)構(gòu)主要以高端酒為主。

2019年1-3月,中國累計進口葡萄酒15.86萬千升,同比下降24.3%;金額為8.17億元,同比下降15.8%。

法國、澳大利亞、智利 進口葡萄酒市場三足鼎立

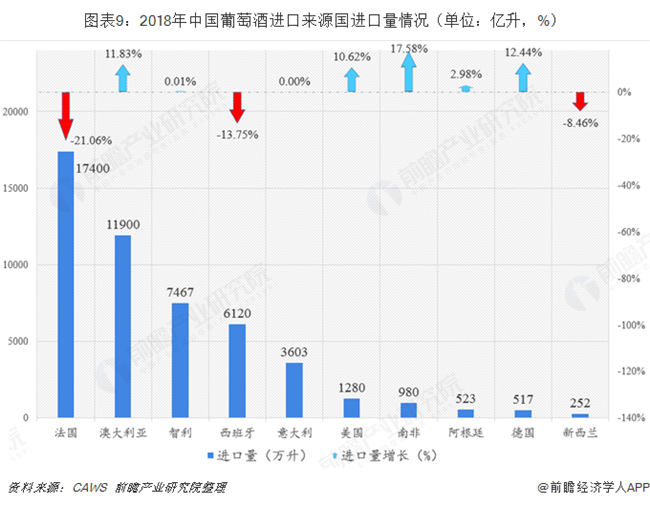

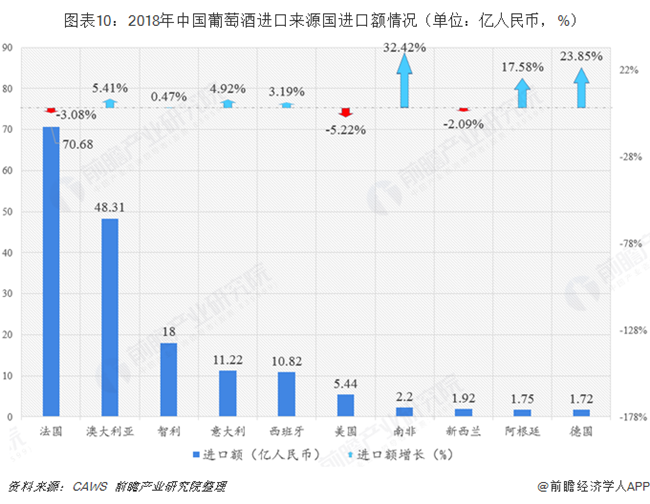

根據(jù)中國葡萄酒及烈酒進出口協(xié)會(CAWS)發(fā)布的2018年中國進口葡萄酒數(shù)據(jù)報告,2018年法國、澳大利亞和智利為我國葡萄酒三大進口來源國。其中法國葡萄酒進口量達1.74億升,同比下降21.06%;進口金額70.68億人民幣,同比下降3.08%。盡管法國進口量和進口額均較上年有所下降,與第二名澳大利亞的差距逐漸縮小,但其在中國進口葡萄酒市場上的地位依舊排名第一。

澳大利亞與智利由于關(guān)稅的免除,在中國葡萄酒市場上可謂意氣風(fēng)發(fā),暢通無阻。2018年1月1日起,澳大利亞葡萄酒正式進入中國免關(guān)稅時代,進口量達1.19億升,進口額實現(xiàn)48.31億人民幣;2018年智利葡萄酒在中國的增長勢頭依舊強勁,進口量達7467萬升,進口額實現(xiàn)18億人民幣。澳大利亞與智利葡萄酒在我國的迅猛崛起,除了關(guān)稅政策的原因以外,更集中體現(xiàn)出國人對新世界葡萄酒的青睞與喜愛。

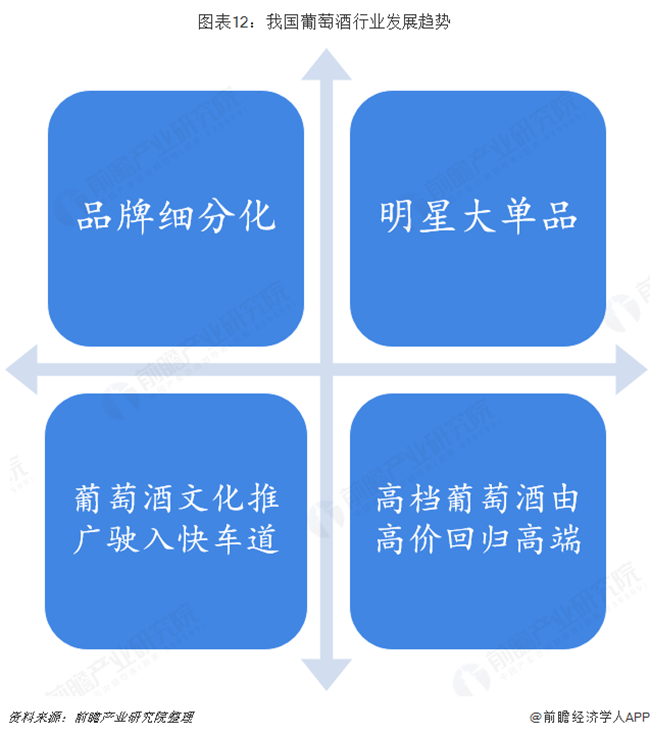

葡萄酒行業(yè)將進入精耕時代

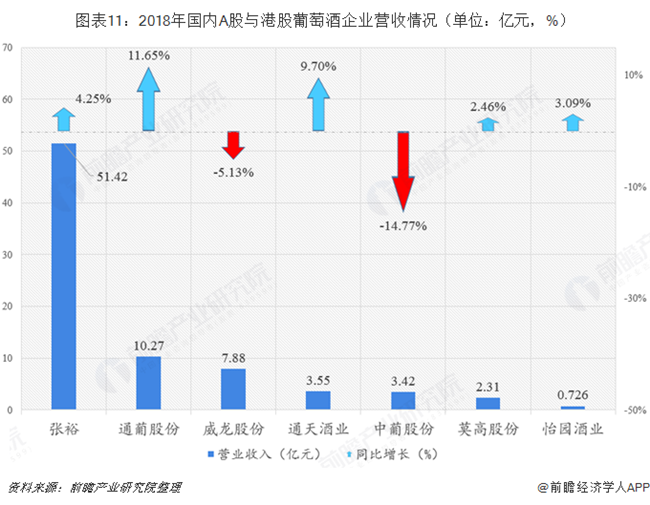

2018年七家葡萄酒企業(yè)的營業(yè)收入總和達到近80億元,其中只有威龍股份和中葡股份兩家企業(yè)營收出現(xiàn)下跌。張裕在2018年實現(xiàn)營收51.42億元,同比增長4.25%,行業(yè)龍頭位置穩(wěn)固;通葡股份營收增速最高,達11.65%,營收10.27億元達到上市以來新高;中葡股份下滑幅度最大,2018年營收實現(xiàn)3.42億元,同比下滑14.77%,連續(xù)兩年虧損的中葡股份股票實施退市風(fēng)險,股票簡稱由“中葡股份”變?yōu)?ldquo;*ST中葡”。

受進口葡萄酒的持續(xù)沖擊,國內(nèi)葡萄酒產(chǎn)量萎靡不振。中國仍是一個潛力巨大的葡萄酒市場,隨著消費者對葡萄酒的認知升級,未來葡萄酒文化推廣活動將如火如荼,國產(chǎn)葡萄酒可借助各類葡萄酒品鑒會、葡萄酒品評培訓(xùn)、葡萄酒主題旅游等,讓中國消費者更多地認識了解本土葡萄酒的魅力。

伴隨國內(nèi)消費理性回歸,眾多國內(nèi)葡萄酒企業(yè)將在質(zhì)量保證的前提下,深挖產(chǎn)品更深層的精神文化價值,讓高檔酒成為名副其實的高端;當前葡萄酒行業(yè)步入精耕時代,國產(chǎn)葡萄酒想要突出重圍,品牌細分化和大單品戰(zhàn)略或許是破局之計。